2026年经济前景稳健

我们预计美国经济在2025年及2026年将维持约2%稳定的按年增长步伐,表现优于大部分成熟市场国家。

Selena Ling

华侨银行全球市场研究及战略总经理

10月30日,中美两国元首在南韩会晤后达成贸易休战协议。根据该协议,就中国商品征收的“芬太尼相关关税”将从原来的20%减半,即降至10%,而对中国商品加征的24%对等关税将继续暂停一年。尽管面临挑战,现行10%的基础关税将继续生效,加上其他附加关税后,2025年的整体税率约为20%,此税率水平与大多数亚洲国家大致相同。美国亦将暂停向持股超过50%的关联企业实施出口管制“穿透性规则”一年,以及暂停对华海事、物流及造船业301调查措施。对此,中国将根据情况调整或暂停相关的反制措施。

整体而言,我们认为这一建设性休战有助减少不确定性,并稳定全球经济前景。

展望未来,2026年的前景取决于三大变数:美国联储局减息周期的深度、中美贸易紧张局势与关税的走向,以及全球政治事件(尤其是美国中期选举及欧洲领导层是否变动)是否会推动社会稳定或进一步分裂。

2026年,世界既不会陷入危机,也不会迎来新的繁荣起点,而是处于经济体制转型阶段,增速放缓、格局分化但总体稳定。

我们预计美国经济增长可能放缓但更趋稳定,中国经济呈结构性减速,欧洲面临竞争力挑战,东盟则日益融入全球价值链。

政策环境将更具可预测性(各央行正进入一个温和减息周期),地缘政治形势仍然充满变数。贸易紧张局势、政治选举及财政可持续性问题将继续拖累市场。最终,2026年将考验全球经济能否适应这个新的稳定状态——经济增长温和、通胀处于可控范围,及风险更多来自政治领域而非宏观经济因素。尽管整体形势预期保持稳定,但并不排除在特定领域或时间点会出现变动或不稳定因素。不过,市场仍面临诸多盲点,投资者需要保持谦逊与警惕。

美国

消费支出虽是核心增长支柱,但K型增长(经济中不同领域呈现出截然不同发展走势的经济趋势)与人工智能AI热潮的结合,正加剧收入不平等,使政策制定更为复杂。尽管如此,人工智能AI驱动的生产力提升,加上将于2026年生效的《大而美法案》提供的财政支持,应为中期增长提供支撑。美国对贸易的依赖度在G10经济体中相对较低,这使其更能抵御全球贸易摩擦升温的冲击。我们预计美国经济在2025年及2026年将维持约2%稳定的按年增长步伐,表现优于大部分成熟市场国家。我们预计2026年整体消费者物价指数(CPI)通胀率徘徊在按年3%左右,反映服务业的物价上涨压力持续,及核心商品通胀正常化进程缓慢。

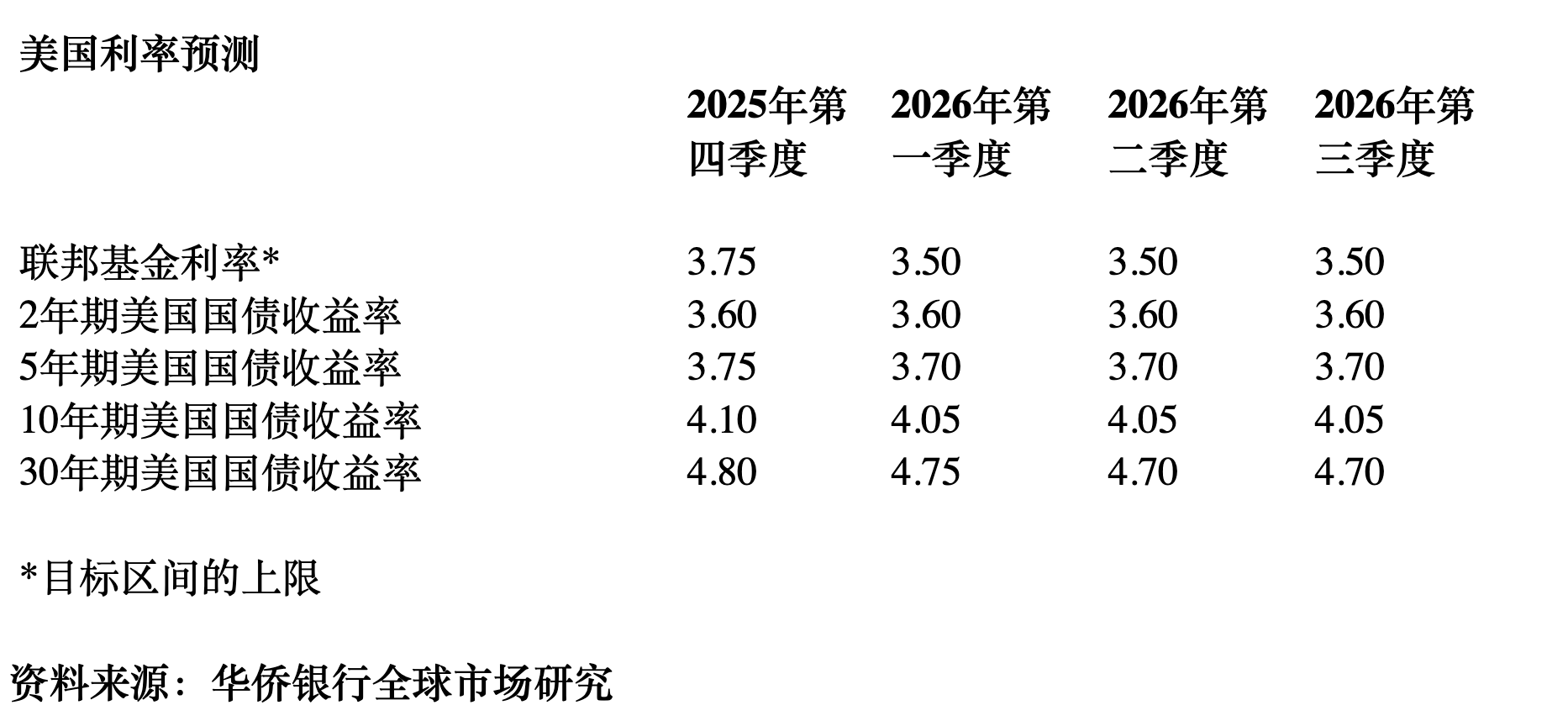

联储局在10月的会议上如期将联邦基金利率目标区间下调了25个基点,至3.75%-4.00%。我们的基本预测仍然是12月联邦基金利率再下调25个基点,及2026年第一季度再下调25个基点。基本预测面临的风险是,12月预期减息可能推迟至2026年。此后,若要进一步减息,通胀率或须接近联储局设定的2%目标。市场目前预期联储局于2026年会减息超过一次,我们认为这一预期仍偏鸽派。

受联储局利率政策不确定性影响,美国国债收益率于最近数周剧烈波动。基于2.3%至2.4%的盈亏平衡通胀率和1.7%至1.8%的实际收益率区的预测,我们认为10年期美国国债收益率的合理区间为4%至4.2%(请参阅下表,了解我们的美国利率预测)。

美国国债收益率本质上是由两个部分构成:实际收益率与盈亏平衡通胀率。名义收益率是实际收益率和盈亏平衡通胀率(是市场对未来通胀预期的指标)的总和。

欧元区

在区内需求的支持下,2025年第三季度经季节性调整后的欧元区经济增长0.2%,但商品及服务的净出口拖累增长。欧元区内需与外需的分化可能会持续一段时间。随着人们的实际收入增加,预计将会继续支持消费支出。鉴于2025年第二季度及2025年第三季度的经济增长优于预期,我们将2025年的GDP增长预测从之前的0.9%上调至1.2%。10月整体CPI通胀率按年上升2.1%,9月为2.2%。10月核心CPI通胀率维持在按年上升2.4%,与9月处于同一水平。我们维持对2025年整体CPI增长2.1%的预测。

欧洲央行在10月政策会议上如期维持三大关键利率不变:存款便利利率为2.00%、主要再融资利率为2.15%及边际贷款便利利率为2.40%。该央行表示,通胀仍接近2%的中期目标,且理事会对通胀前景的评估大致维持不变。拉加德维持“政策处于合适区间”的立场,并强调政策声明中关于风险评估的段落指出“部分增长的下行风险已经减弱”。对于第三季度0.2%的按季增长(略高于市场普遍预期),拉加德表示“不会对增长有太多抱怨”。尽管货币政策维持适度宽松,但鉴于增长保持韧性,欧洲央行在12月的会议上很可能再次维持利率不变。

日本

2025年第三季度,日本经济按季收缩0.4%,下滑幅度较预期温和。近期的每月指标及调查显示经济活动有所复苏。9月工业产出按年增长3.4%,结束了连续两个月的按年收缩。10月东京CPI通胀表现优于预期。工资增长与通胀的良性循环有望持续,因此货币政策常态化可能继续逐步推进。

日本央行在10月会议上决定维持0.5%的目标利率不变,投票结果为7票对2票,两名货币政策委员会成员提议将利率上调25个基点。对经济及物价的评估大致维持不变:“2026财政年度的经济活动风险倾向下行,物价风险总体平衡”。我们认为,工资增长部分转嫁至物价水平的前景仍然存在。日本最大工会联盟“日本工会总联合会”(Rengo)表示,将计划在2026年的春季劳资双方薪酬谈判(俗称“春斗”)中争取连续第三年实现约5%或更高的加薪幅度。与此同时,“短观”(Tankan)季度调查显示,企业短期(1年)、中期(3年)及长期(5年)通胀预期均高于2%的稳定水平,反映企业定价态度积极。我们仍预计日本央行可能会在2025年底前加息25个基点,并于2026年第一季度再加息25个基点,届时日本央行的目标利率将达到1.00%。

中国

于2025年首三个季度,中国经济按年增长5.2%。我们将全年增长预测由之前的4.8%上调至4.9%。

中国明确了“十五五”规划(2026-2030年)的七大重点社会经济发展目标。中国“十五五”规划声明显示,中国将继续深化结构性改革,并未放弃增长目标。不过,该五年规划优先发展科技自立自强、扩大需求、提升中国软实力与经济实力,并不改变中长期增长放缓的预期。规划中提及的“达到中等发达国家水平”目标,意味着中国的人均GDP可能在十年内由目前的13,500美元升至约20,000美元至30,000美元。这意味着“十五五”期间隐含的年度增长目标约为5%。我们预计中国将在2026年再次设定约5%的年度增长目标。

本广告未经新加坡金融管理局审查。

为便于参考,本文件已被翻译成中文。英文原文与中文译文之间有任何差异或不一致,以英文原文为准

本文信息仅用作供一般公众使用以及/或者讨论之目的,其未考虑任何特定人士的具体投资目标、财务状况或特别需要。本文件中的信息不构成研究分析或者推荐建议,因而不应当视作研究分析或者推荐建议。

在不违背上述总体性说明的情况下,请您在做出购买投资产品的承诺前请财务顾问将您的具体投资目标、财务状况或特别需要纳入考虑并就任何投资产品的适合性向其寻求意见。如果您选择不向财务顾问寻求建议,您应当考虑该等产品是否适合您。本段的说明不构成购买或销售或认购任何证券或金融工具或达成意向交易或参与任何特定交易或投资战略的要约或请求。投资有风险,包括投资本金的可能亏损。

本文所载信息可能包含对未来事件或某些国家、资产、市场或公司未来表现的预测或其他前瞻性表述。实际发生的事件或结果可能存在重大差异。针对过往表现的数据未必能够推测未来或可能发生的表现。无论以何种方式提及具体公司、理财产品或者资产类别均仅用于说明性目的,而不构成对前述的推荐。

本行、其连属公司、其相关董事及/或雇员(统称“关联方”)将来或许或可能在本协议所述投资产品或发行人中拥有利益。这些利益包括影响此类投资产品的交易,并向此类发行者提供经纪、投资理财及其他金融服务。本行及其关联方也可能与此类投资产品的提供者有关联,并从其收取费用。

针对本文所述的任何信息(包括但不限于任何说明、数字、意见、观点或评估),华侨银行均不作出任何陈述与保证(包括但不限于关于信息准确性、实用性、充分性、时效性或完整性的任何陈述与保证),并且任何人不得依赖华侨银行就前述信息作出任何陈述与保证。华侨银行不承担更新信息或更正本文中任何在之后可能变得明显的不准确之处的义务。本文所述所有信息可以不经通知而更改。华侨银行不应当对任何人基于本文所述的任何信息而作出的行为承担责任或对由该等行为直接或间接引起、或与该等行为相关的或导致的任何损失或损害负责。

未经华侨银行书面同意,本文内容不得全部或部分复制或传播。

本文内容是对新加坡银行和华侨银行报告中的投资意见和建议之概述。就前述两个实体对投资产品和/或证券发行人可能存在的利害关系请参见它们各自的研究报告。

跨境营销免责声明